「いずれ実家を相続する予定である」あるいは「すでに実家を相続した」という方に向けて、あなたが取りうる選択肢や手続きの内容、検討すべきポイントなどをまとめてご紹介します。

1. 実家の相続。まずは「持ち続ける」か「手放す」か考える

実家を相続することになったとき、まずは実家を「持ち続ける」のか「手放す」のかを考えてみましょう。

実家を相続をすることになったら、基本的には「持ち続ける」ことになりますが、誰かが住む予定がないのであれば、手放してしまった方がかえって経済的負担が少なくなることもあります。

ご家族が亡くなった悲しみの中で、やる気が出ないこともあるかもしれません。しかし、相続の手続きは待ってはくれません。少しずつでも良いので、やるべきことを進めていきましょう。

ここからは、実家を「持ち続ける」場合と「手放す」場合に分けて、もう少し具体的な選択肢を確認していきます。基本的な手続きや注意点、税制優遇などを網羅的に解説しますので、ぜひお役立てください。

2. 相続して「持ち続ける」場合の選択肢

まずは、実家を相続して「持ち続ける」場合の3つの選択肢です。それぞれの特徴を理解して、自身にとって最も合理的な方法を見つけましょう。

(1)方法①|相続して住み続ける

最も典型的な選択肢です。相続人の誰かが住み続けることが決まっているのであれば、大きく揉めることはないでしょう。

ただし、相続人が複数人いる場合で、実家の他に預貯金などの相続財産がないケースでは、実家に住み続ける相続人と、そうでない相続人とで、不公平感が生まれてしまうことがあります。

それでも良いという全員の合意が得られれば問題ありませんが、相続財産を公平に分け合いたい場合には、現金で調整したり、共有名義にしたりするなどの選択も考えなければなりません。

また、建物の老朽化や修繕費、耐震補強の要否についても事前に確認しておくことが大切です。

(2)方法②|貸家として誰かに貸す

居住しないが「売るのはもったいない」と感じる場合は、賃貸に出すという方法もあります。毎月の家賃収入が得られ、実家を資産として活用できます。

ただし、貸し出すには初期のリフォーム費用や不動産会社への管理委託料が発生することがあります。

また、所有者である以上固定資産税等の税金も継続して発生します。得られる収入と、税金や維持管理費用等の支出をよく考えてから貸し出す必要があります。

(3)方法③|解体して土地活用で収益化

老朽化が進み、建物としての利用が難しい場合は、解体して更地にし、駐車場やアパート経営などの土地活用に切り替える選択肢もあります。土地の形状や立地によっては、収益性の高い活用方法が見つかることもあります。

ただし、建物を解体すると固定資産税の「住宅用地の特例」が外れ、税額が大幅に増える可能性があります。解体前には収支計画を立て、専門家と相談のうえ進めることをおすすめします。

3. 実家を「手放す」場合の選択肢

実家を相続しても、使い道がない・維持管理が難しいなどの理由から「手放す」ことを選ぶ方も増えています。ここでは代表的な3つの手放し方をご紹介します。

(1)方法①|相続放棄をする

相続財産に多額の負債や修繕困難な老朽住宅が含まれる場合、「相続放棄」をして相続そのものを放棄することも可能です。

相続放棄は家庭裁判所での申述により成立しますが、自己のために相続があったことを知った時(多くのケースでは被相続人の死亡を知った日)から3ヶ月以内に手続きをしなければなりません。

また、相続放棄によって実家の管理義務も免れ得る一方で、相続人の立場を失うため、他の財産も受け取れなくなることには特に注意が必要です。

(2)方法②|実家を売却する

最も現実的な手放し方が、実家を売却する方法です。売却することで現金化でき、維持費や管理の手間から解放されます。

売却時には、不動産会社による査定を受け、市場価値を把握した上で価格設定を行います。

ただ、売却代金がそのまま手元に残るわけではなく、売却手続きにかかる費用、売却益が出た場合には譲渡所得税などが発生することは知っておくべきでしょう。税金に関しては控除制度を利用できることもあります。

売却には時間がかかることもあります。まずは早めに物件の査定を行うことから始めてみましょう。

(3)方法③|相続土地国庫帰属制度で国に返還する

2023年から新たにスタートした「相続土地国庫帰属制度」を利用すれば、相続した不要な土地を国に返還することが可能です。

ただし、すべての土地が対象になるわけではなく、「建物がない」「境界争いがない」「土壌汚染がない」など、いくつかの要件を満たす必要があります。例えば、次のような土地は本制度の対象外となります。

- 建物がある土地

- 担保権又は使用及び収益を目的とする権利が設定されている土地

- 通路その他の他人による使用が予定される土地

- 特定有害物質により汚染されている土地

- 境界が明らかでない土地

また、無料で利用できるわけではなく、原則として20万円程度の費用が発生することも知っておくべきでしょう。

詳しい利用の条件や手続きの方法については、法務省が公開しているパンフレットをご覧ください。

4. 実家を相続する際の主な手続き

実家を相続するにあたり、法律上の手続きも数多く存在します。ここでは、実家を相続する際にやるべきことを時系列でご紹介します。

(1)遺言書の有無を確認

相続手続きの出発点は「遺言書の有無の確認」です。遺言書があれば、その内容が最優先されるため、誰が実家を相続するのか、どのように分けるのかが明確になります。

遺言書は自宅に保管されている場合もあれば、公証役場や法務局で保管されていることもあります。

なお、発見した遺言書は勝手に開封してしまうと効力に疑義が生じてしまうことがあるため、封がされた遺言書を見つけたら、開封せず、家庭裁判所での「検認」を行なってください。

(2)相続人が誰になるか確認

遺言書がない場合は、民法に従って法定相続人が相続するのが原則です。相続人には、配偶者、子ども、父母、兄弟姉妹などが該当しますが、自身のケースでは誰がどの順位で相続人になるのかを正確に把握することが重要です。

少し面倒かもしれませんが、戸籍謄本等(除籍謄本・改正原戸籍を含む)を取り寄せて法定相続人を確定する作業から始めましょう。

過去に離婚・再婚・認知された子などがいる場合は、相続人の確認に時間がかかることもあります。

法定相続人の優先順位や考え方については、下記の記事で詳しく解説しています。

(3)実家を含む財産状況の確認

続いて、実家を含む相続財産の状況を確認しましょう。不動産以外にも、預貯金、株式、借金など、すべての財産を把握することが必要です。

実家の相続だけを考えていると、思わぬ債務を引き継いでしまうこともあります。プラスの財産だけでなく、借金やローンなどのマイナスの財産も含めた全体像を確認してください。

不動産に関しては、登記事項証明書や固定資産税の納税通知書などをもとに、評価額や所有者名義も確認しましょう。

多くの方は、実家をローンで購入していると思いますので、ローンが完済されているのか、まだローンの支払いが残っているのかも確認する必要があります。担保権者(銀行等)がわからない場合は、登記事項証明書の抵当権者を見て確認します。

(4)遺産分割協議

法定相続人が複数いる場合は、実家を含め、誰が何を相続するのか話し合う必要があります。これが「遺産分割協議」です。

遺産分割は相続人全員の合意が必要であり、合意内容を書面にまとめた「遺産分割協議書」に署名・押印することで、初めて実家の名義変更などが可能になります。

協議がまとまらない場合には、家庭裁判所の調停手続きに進むこともあります。

(5)相続税の申告・相続税の納付

相続税が発生する場合、相続の開始があったことを知った日の翌日から10か月以内に税務署へ申告する必要があります。

相続税の申告は、全てのケースで行わなければならないわけではありません。相続税の要否は、遺産の合計金額が、基礎控除額である「3000万円+(600万円×法定相続人の数)」を超えるかどうかが一つの目安となります。

基礎控除額を超えそうな場合は、相続税の申告が必要となる可能性がありますので、税理士に相談をしましょう。相続税の計算には、実家の評価額や控除の適用有無などが大きく影響しますので、税理士に相談しながら、早めの準備をしておくと安心です。

なお、相続税の申告の期限は上記のとおり10ヶ月ですが、税理士に依頼するタイミングが遅いと、税理士に支払う費用が高くなる(追加料金が発生する)のが一般的です。

そのため、税理士への相談は遅くとも6ヶ月以内にした方が良いでしょう。

(6)相続登記・名義変更

実家の所有者を被相続人から相続人へ変更するには、法務局での「相続登記」が必要です。2024年(令和6年)からは不動産の相続登記が義務化されています。覚えておきたい主な内容は次のとおりです。

- 相続(遺言も含みます。)によって不動産を取得した相続人は、その所有権の取得を知った日から3年以内に相続登記の申請をしなければなりません。

- 遺産分割が成立した場合には、これによって不動産を取得した相続人は、遺産分割が成立した日から3年以内に、相続登記をしなければなりません。

上記1と2のいずれについても、正当な理由なく義務に違反した場合は10万円以下の過料の対象となります。

「正当な理由」とは、例えば、相続人が極めて多数にのぼり戸籍謄本等の資料収集や他の相続人の把握に多くの時間を要するケースなどが想定されます。

相続登記をするには、戸籍謄本や遺産分割協議書などの書類が必要です。自身で行うこともできますが、登記の専門家である司法書士に依頼すれば、より確実かつスムーズに手続きを進めることができます。

5. 実家の相続で注意すべきこと

実家の相続には、単なる「財産を引き継ぐ」以上のさまざまなリスクや注意点が伴います。後々のトラブルを避けるためにも、以下の5つのポイントを事前に確認しておきましょう。

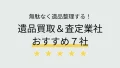

(1)相続放棄・限定承認には3ヶ月の期限がある

相続放棄や限定承認は、相続開始を知った日から3ヶ月以内に家庭裁判所で手続きを行う必要があります。この期間を「熟慮期間」といいます。

期限を過ぎると、原則として、単純承認をした(すべての財産と債務を引き継ぐ)とみなされます。

多額の負債を背負うリスクもあるため、早期に財産調査を行い、必要であれば弁護士と相談しながら判断しましょう。

(2)実家を解体して更地にすると、固定資産税が数倍になることがある

実家を解体すると、住宅用地の特例(固定資産税の軽減措置)が適用されなくなり、支払う税金の額が数倍になるケースがあります。

例えば、これまでは住宅の用地に対して最大1/6に軽減されていた固定資産税の課税標準額が元の割合(6倍)に戻り、支払う税金が今までの約4倍になることも想定されます

維持費を減らそうとして更地にすることで、かえって費用が増えてしまうこともあるため、解体の前には税額のシミュレーションを行うと安心です。

(3)共有名義にすると後々面倒なことも

兄弟姉妹など複数人で実家を相続することになったとき、“平等だから”あるいは“手続きが簡単だから”という理由で共有名義にするケースは多いですが、将来的に「売りたい」「貸したい」といった意見が割れたときに、思うように物事を進められなくなってしまうことがあります。場合によっては、相続人間でのトラブルに発展しかねません。

共有名義は登記上の手続きは簡単でも、意思決定が円滑に進まなくなるため、なるべく単独所有または分筆などの方法で明確に権利を分けることが望ましいでしょう。

(4)空き家のまま放置すると維持管理に多額の費用がかかる

空き家状態が続くと、老朽化による修繕費用や、庭木の手入れ、害虫・動物被害などのリスクが高まります。

なお、「空家等対策の推進に関する特別措置法」により、自治体が「そのまま放置すれば倒壊等著しく保安上危険となるおそれがある」などの特定の状態であると判断した「特定空家等」は、固定資産税の「住宅用地の特例」という優遇措置が適用されなくなる場合があります。

それにより、例えば、これまでは住宅の用地に対して最大1/6に軽減されていた固定資産税の課税標準額が元の割合(6倍)に戻り、支払う税金が今までの約4倍になることもあります(空家等対策の推進に関する特別措置法関連情報|国土交通省)。

(5)相続税等の税金も考慮して判断する

実家の評価額や相続税の課税対象かどうかは、相続人の人数や遺産の総額によって異なります。特例制度を活用すれば税負担を軽減できるケースもありますが、逆に申告漏れなどがあると追徴課税のリスクもあります。

価値の高い不動産だけを相続で手に入れたとしても、手元に預貯金がなければ税金を払うことができなくなってしまいます。相続税の納付資金の準備も含め、税金の視点からも実家相続を総合的に判断することが求められます。

6. 実家の相続時に知っておきたい税金に関する制度

実家の相続には、相続税や譲渡所得税など、さまざまな税金が関わってきます。ですが、税制上の特例をうまく活用すれば、税負担を大きく軽減できる可能性もあります。

ここでは、実家の相続に関連して知っておくべき代表的な4つの税制について、わかりやすく解説します。

(1)基礎控除とは

相続税には「基礎控除」という非課税枠があり、この範囲内であれば相続税は発生しません。基礎控除の金額は次の通りです。

3,000万円+(600万円 × 法定相続人の数)

たとえば相続人が配偶者と子2人の合計3人の場合、3,000万円+(600万円 × 3人)=4,800万円までは非課税となります。

つまり、実家の評価額や金融資産の合計がこの範囲内であれば、相続税の申告・納付は不要となります。

(2)小規模宅地等の特例

「小規模宅地等の特例」とは、故人と同居していた人が土地や自宅を相続した場合に、相続した土地の評価額を最大8割まで軽減できる制度です。つまり、適用されると相続税が安くなります。

たとえば、固定資産評価額が5,000万円の宅地でも、この特例が適用されれば評価額は1,000万円に圧縮され、相続税が大きく軽減されることになります。

適用の要件はやや複雑で、「配偶者または同居していた親族が相続すること」「申告期限内に申告すること」などの条件があります。見落とすと大きな損失となるため、税理士への相談した方が安心でしょう。

参考:No.4124 続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

(3)空き家の3,000万円特別控除の特例

相続後、不要となった実家を売却する場合に使えるのが「被相続人の居住用財産(空き家)に係る譲渡所得の3,000万円特別控除」です。

これは、被相続人が一人暮らしで住んでいた家を、相続人が一定の条件のもとで売却した際に、譲渡所得から最大3,000万円の控除を受けられるというものです。

築年数の古い物件は取り壊して更地にするなどの条件があり、適用には不動産の譲渡契約前に要件を確認する必要があります。誤って手続きを進めると控除が受けられないため、早期の確認が肝心です。

参考:No.3306 被相続人の居住用財産(空き家)を売ったときの特例|国税庁

(4)売却する場合の取得費加算の特例

相続や遺贈によって取得した財産(例えば土地や建物、株式など)を売却した場合、その売却益に対して所得税がかかりますが、取得費の特例を利用すると、相続税の一部をその財産の取得費に加算することができます。これにより、売却益が減少し、結果として所得税の負担が軽減されます。

- 相続や遺贈で財産を取得したこと:相続や遺贈によって財産を取得した人が対象です。

- 相続税が課されていること:その財産に対して相続税が課されている必要があります。

- 一定期間内に譲渡すること:相続開始日の翌日から相続税の申告期限の翌日以降3年以内にその財産を譲渡する必要があります。

たとえば、相続税として500万円を支払っていた場合、その一部を取得費に加算することで、譲渡益が圧縮され、課税額が減る可能性があります。

参考:No.3267 相続財産を譲渡した場合の取得費の特例|国税庁

7. 実家の売却を考えたらまずすべきこと

実家を売却することを決めた場合、「とにかく不動産会社に連絡すればよい」と思いがちですが、よりよい条件で売却するためには、事前の準備と情報収集が欠かせません。ここでは、実家を売却する前にやっておくべきポイントをご紹介します。

(1)簡易査定・訪問査定

不動産を売却する際、まず行うのが「査定」です。これは実家がいくらで売れるかを予測する作業で、主に「簡易査定」と「訪問査定」の2種類があります。

- 簡易査定:インターネット上で住所や物件情報を入力すると、周辺相場をもとにおおよその価格が算出されます。無料で気軽にできるため、最初のステップとしておすすめです。

- 訪問査定:不動産会社の担当者が実際に物件を見て、建物の状態や日当たり、近隣環境などを確認したうえで、より正確な価格を提示します。売却を前提に進めるなら、適切なタイミングで訪問査定を受けるのが一般的です。

まずは複数の会社に簡易査定を依頼して、対応が良さそうな会社に絞って訪問査定を依頼する、といった使い方がおすすめです。

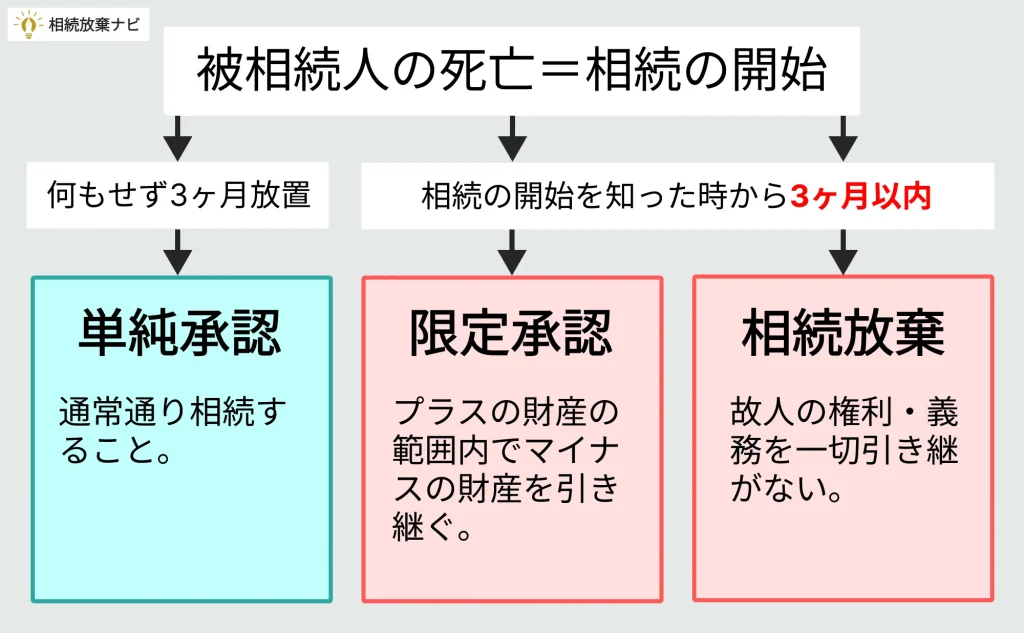

(2)不動産の無料一括査定【おすすめ】

最近では、複数の不動産会社に一度に査定依頼できる「無料一括査定サイト」の活用が主流になっています。

一括査定サイトを利用するメリットは以下の通りです。

- 複数の会社から査定価格を比較できる

- 地元密着型や大手業者など、様々な選択肢から選べる

- 査定依頼もスマホやパソコンで簡単に完結

一括査定を利用することで、実家の市場価値を客観的に把握でき、「安く買い叩かれる」といったリスクも避けやすくなります。売却を検討している方は、まずは一括査定を試してみることをおすすめします。

8. 遺産相続で困ったときの相談先

実家の相続や売却は、法律・税務・不動産など多分野にまたがるため、個人だけで対応するのは限界があります。困ったときには、それぞれの専門分野に精通したプロに相談するようにしてください。

(1)弁護士

遺産分割などの場面で相続人同士の争いが起きそうな場合や、相続放棄・限定承認の手続きなど法的な問題があるときは、弁護士に相談しましょう。遺産分割協議のサポートや調停・訴訟対応も可能です。特に相続人間での意見の食い違いがある場合は、早めの相談が解決のカギとなります。

(2)司法書士

不動産の名義変更(相続登記)を行う際は、司法書士の出番です。複雑な登記書類の作成から法務局への提出までを代行してくれるため、手続きの負担が大幅に軽減されます。特に相続人が複数いるケースでは、書類の整合性が問われるため、司法書士のサポートが役立ちます。

(3)税理士

相続税の申告・納税が必要な場合や、特例の適用判断に悩んでいるときは、税理士への相談が不可欠です。税理士は最新の税制に精通しており、節税対策を踏まえた具体的なアドバイスが受けられます。申告の漏れや誤りを防ぐためにも、専門家のチェックを受けることが安心につながります。

(4)不動産会社

実家の売却を考えているなら、不動産会社の活用が欠かせません。価格の査定から売却戦略、買主との交渉まで、一連の流れをトータルでサポートしてくれます。信頼できる会社を選ぶことで、スムーズで納得のいく売却が可能になります。

9. まとめ|困ったら専門家に相談を

実家の相続は、人生でそう何度も経験するものではありません。専門家でない限り、ほとんどの方が”相続の初心者”です。しかし、相続の影響は、経済的にも心理的にも非常に大きなものです。

「住む」「貸す」「売る」「放棄する」といった選択肢には、それぞれ法律・税金・手続きのハードルがあります。特に相続人が複数いる場合は、話し合いが難航することもあります。

そんなときこそ、法律・税務・不動産の各専門家の力を借りて、正しい判断を下すことが何より重要です。少しでも迷ったら、早めに相談することで、トラブルを未然に防ぎ、実家の相続をスムーズに進めることができます。

困ったら、まずは専門家に相談してみましょう。

おすすめ-160x90.webp)