相続で突然「空き家の所有者」になったとき、住む予定がなくても固定資産税や管理責任は待ってはくれません。放置すればするほど費用とリスクが積み上がり、売却もしにくくなるのが実情です。

この記事では「相続した空き家を手放したい!」と考える方に向け、売却・寄付・国庫帰属・相続放棄などの選択肢について、実務上の注意点と判断基準を交えてわかりやすく整理します。

1. 相続した空き家を放置し続ける3つの危険性

まずは放置のデメリットを把握し、早めに手放す、または活用する判断につなげましょう。

(1)維持管理にかかる経済的負担が増え続ける

空き家は住んでいなくても、所有者としての支出が継続します。特に、相続直後は名義変更や片付けが後回しになりがちですが、時間が経つほど建物は劣化し、修繕・清掃・防犯のコストが増えます。代表的な負担は次のとおりです。

- 固定資産税・都市計画税

- 火災保険(加入しないと万一の損害が家計を直撃)

- 庭木の剪定、除草、害虫対策

- 雨漏り・外壁剥離・給排水の故障などの修繕

- 遠方の場合の交通費、管理委託費(見回り)

【気付けば500万円も出費していた具体的な事例】

相続で実家が空き家になったものの、「いつでも実家を見られるように」と考えて、水道や電気を止めずに田舎の実家を管理。水道代や電気代、固定資産税、火災保険などで年間約20万円。定期的に草むしりや掃除をしに田舎に帰っていたため、新幹線代等の交通費が年間数万円。途中から草むしり等の作業が体力的にきつくなり、草木の手入れは外注に移行。そうした状態を続けていくうちに、あっという間に10年ほど経ち、振り返ると500万円程出費していました・・・。

(2)「特定空家等」に指定されると税金が最大約6倍に

空き家対策特別措置法により、管理不全の空き家は行政から指導・勧告の対象になります。特に注意したいのが、いわゆる「特定空家等」に該当し、勧告を受けた場合です。

通常、住宅が建っている土地は「住宅用地の特例」により固定資産税が軽減されます(小規模住宅用地なら概ね1/6)。ところが、勧告を受けるとこの特例が外れ、固定資産税が大幅に増える可能性があります。一般に「最大約6倍」と言われるのは、この軽減がなくなることによる増税を意味します。

さらに、行政対応が進むと、

- 立入調査

- 命令

- 行政代執行(解体等を自治体が行い、費用を所有者に請求)

と段階的に重くなり得ます。「税金が上がるだけ」ではなく、強制的な費用負担に発展することがあるため、放置は最も損をしやすい選択です。

(3)倒壊などで近隣に損害を与えた場合のリスク

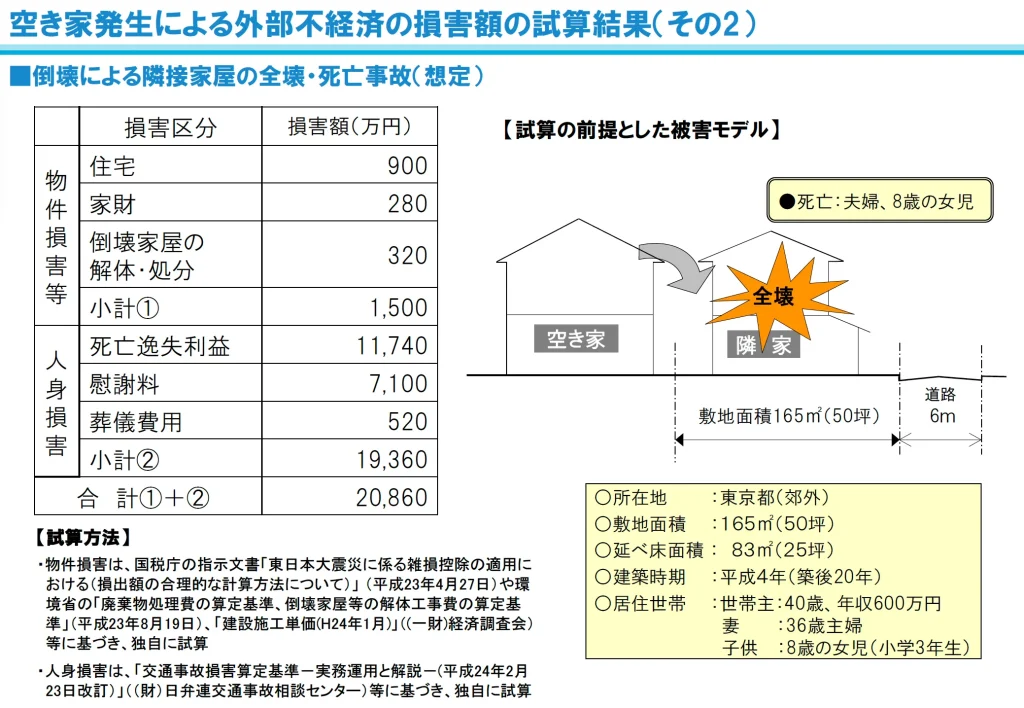

空き家は事故の温床になり得ます。台風や積雪で屋根材・外壁が飛散して隣家や通行人に損害が生じたり、ブロック塀が倒れたり、火災の原因になったりするケースがあります。所有者は、工作物責任や不法行為責任等の形で損害賠償責任を負うことがあります。

例えば、家屋の倒壊により隣接家屋が全壊し、家屋の居住者3名が亡くなった場合、損害額は2億円になるという試算があります。

また、建物がない山林などについても、自然災害による崖くずれなどが発生した場合には、基本的には土地所有者の費用と責任で土砂を撤去する必要があります。その金額は、数千万円に上ることも考えられるでしょう。

2. 【状況別】相続した空き家を手放す6つの方法

空き家を手放す方法は一つではありません。場所はどこか、建物状態はどうか、借地・共有・境界などの権利関係に難がないかなどの状況で最適解が変わります。

ここでは、実務でよく使われる手段を、メリット・注意点とともに整理します。

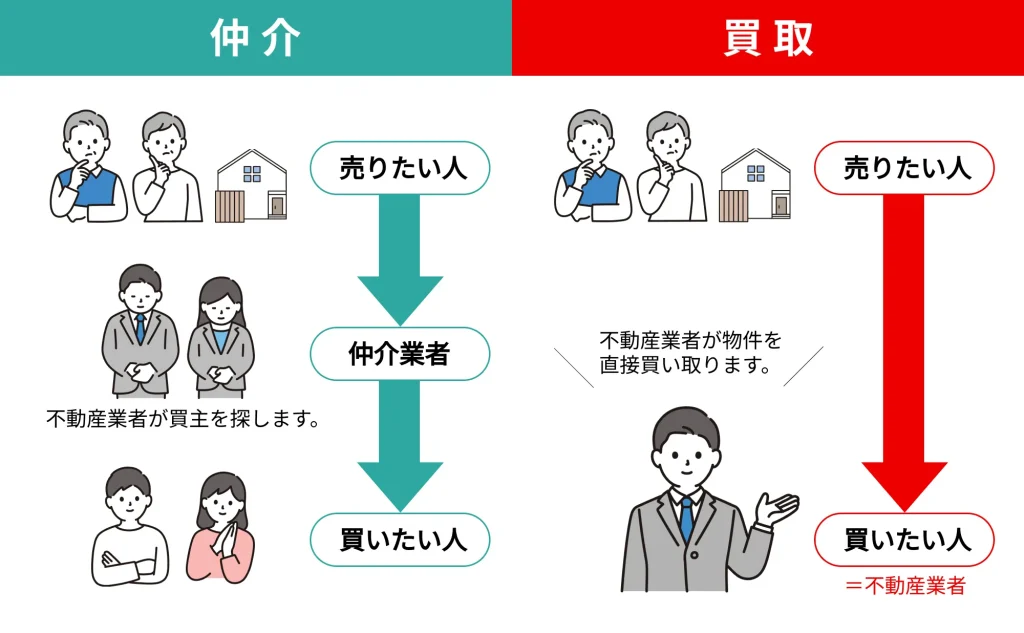

①不動産会社を通じて仲介で売却する

「できるだけ高く売りたい」なら仲介での売却が基本です。不動産会社が買主を探し、売買契約をまとめます。相場に近い価格で売れる可能性が高い一方、買主が見つかるまで時間がかかることがあります。

仲介売却のポイントは次のとおりです。

- 価格設定:強気すぎると長期化し、結果的に値下げ幅が大きくなる

- 物件資料:境界、接道、インフラ、雨漏り等の状況整理が成約率に直結

- 契約不適合責任:個人買主の場合、免責や範囲限定の交渉が重要

相続した物件の場合は「建物の不具合を把握していない」ことが多いので、重要事項説明で指摘されやすい論点(雨漏り、シロアリ、越境、増改築の未登記)を事前に不動産会社と洗い出すとトラブル予防になります。

②専門業者に直接買い取ってもらう

早く確実に手放したい、現況が悪い、残置物が多いといった場合は、不動産事業者による直接買取が有力です。

買取業者が買主になるため、内覧対応や住宅ローン審査待ちが少なく、契約から決済までが短期で進むのが特徴です。

- スピード重視(数週間で手続きが完了することも)

- 現状のまま買い取ってもらえることが多い

- 契約不適合責任を免責できることが多い

一方でデメリットは、仲介よりは売却価格が低くなりやすい点です。複数社から査定を取り、条件(買取価格、残置物処理、測量負担、引渡し時期)を比較してください。

③自治体や個人へ寄付・譲渡する

「売れないなら寄付したい」と考える方もいますが、残念ながら、自治体が無条件で受け取ることは多くありません。管理コストがかかるため、立地や利用計画が明確でないと断られやすいのが現実です。

一方、個人への無償譲渡(0円譲渡)は成立することがあります。

- 近隣住民が駐車場や家庭菜園として使いたい

- 親族が使う予定がある

- 事業者が拠点として活用したい

といったケースでは、不動産をもらってくれることもあるでしょう。

ただし、無償での譲渡であっても契約書は必須です。境界未確定や越境があると「もらった側」が困り、後日紛争になってしまうこともあります。

登記費用や残置物処理費をどちらが負担するかも重要です。さらに、無償でも贈与税・不動産取得税の論点が出る場合があるため、税理士等の専門家に確認した方が良いでしょう。

④相続土地国庫帰属制度を利用して国に返す

2023年開始の相続土地国庫帰属制度は、一定の要件を満たす土地を国に引き取ってもらう制度です。「売れない土地を相続して困っている」方の受け皿ですが、万能ではありません。

注意点は次のとおりです。

- 対象は原則「土地」であり、建物がある場合は更地にする必要がある(自費で解体が必要)

- 境界不明、争いがある、担保権・賃借権等がある、崖地で管理が困難などの事情で却下されることがある

- 審査手数料に加え、負担金(原則20万円〜。土地の性状で増減)を納付する必要

つまり「空き家そのものを国が引き取ってくれる」制度ではなく、解体・整地・権利関係整理をしたうえで、要件を満たせば土地を国庫に帰属できる仕組みでしかなく、「相続土地国庫帰属制度」が最善策となるケースは実際のところ限定的でしょう。

⑤相続放棄

相続放棄は「空き家だけ放棄する」手続ではなく、相続財産全体(預貯金等も含む)を一切相続しないというものです。

原則として「自己のために相続の開始があったことを知った時から3か月以内」に家庭裁判所に申述する必要があります。

相続放棄が向くのは、

- 不動産のほか借金・保証債務があり、総合的にマイナス

- 空き家の処分に多額費用が見込まれ、プラス財産が乏しい

場合などです。

なお、2023年の民法改正により、相続放棄後の管理責任は一定程度整理されましたが、「完全に何もしなくてよい」とは言い切れません。現実には、次順位の相続人への連絡や、管理主体の移行までの管理が必要になる場面があります。

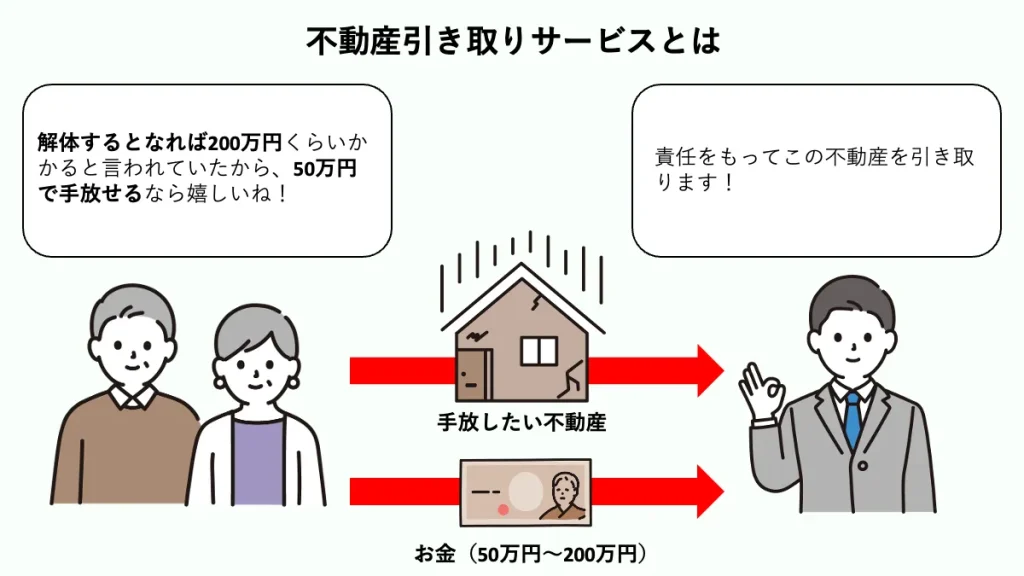

⑥空き家引き取りサービスの利用

近年増えているのが「空き家を引き取る」民間サービスです。条件が合えば、売却が難しい物件でも出口が見えることがあります。

利用の際は、次の点を確認しましょう。

- 最終的な費用がどれくらいかかるか

- 引渡し後、いつまでに所有権移転登記まで完了してくれるのか

- 中途解約条件、返金条件

引き取ってもらうためにかかる費用は、業者によってばらつきがありますので、相見積もりをとった方が良いでしょう。

不動産の有料引き取りにかかる費用の見積もりに特化したサービス「不動産引取の窓口」を利用すれば、一度の情報入力で複数の業者に見積もり依頼をすることができますよ!

3. 空き家を売却する際のポイント3つ

空き家は「売る」と決めても、売り方で結果が大きく変わります。中古住宅として売るのか、古家付き土地にするのか、更地にするのか。ここでは売却戦略の基本を整理して紹介します。

(1)建物の状態が良いなら「中古住宅」として売る

築年数が経っていても、構造がしっかりしており、雨漏り・傾き・シロアリ等の重大な不具合がなければ、中古住宅として売ることで買主層が広がります。

相続物件は売主が居住していないため、設備の不具合を保証しない形にすることも少なくありません。その場合でも、知っている不具合を隠すのは禁物です。のちに契約解除や損害賠償に発展し、結果として損をしてしまうこともあるので注意しましょう。

(2)買い手が見つかりにくいなら「古家付き土地」として売る

建物の傷みが大きい、間取りが特殊、再建築や接道に不安があるといった場合は、建物の価値を強調せず「古家付き土地」として土地需要に寄せる売り方が現実的です。

買主は「建物は使えたらラッキーだが、主目的は土地」と考えるため、交渉がスムーズに進むことが期待できます。

買主にとっては「解体費が重い」ため、買主が解体を前提にするなら、その費用を織り込んだ価格調整が必要です。

不動産会社には、周辺の成約事例と解体相場を踏まえた現実的な売出し方を提案してもらいましょう。

(3)解体費用をかけても「更地」にして土地の価値を高める

更地は買主が利用計画を立てやすく、見た目の印象も良いため、売却期間が短くなることがあります。

特に「危険な老朽家屋」「ゴミ屋敷化」「シロアリ甚大」などの場合、解体してしまった方が取引が成立しやすいかもしれません。

ただし、更地化は万能ではなく、次のようなデメリットもあります。

- 数百万円の解体費用を先に支出する必要

- 建物がなくなると住宅用地特例が外れ、固定資産税の負担が数倍に増える可能性

- アスベスト等があると、追加調査や追加費用が発生する場合あり

慌てて解体に着手する前に、

- 古家付きで売れる見込みがどの程度あるか

- 解体後の税負担増を含めても早期成約メリットが上回るか

- 解体後に売れ残るリスクを許容できるか

- 有料引き取りサービスの方が経済的な損失が少なくないか

をセットで検討しましょう。

4. 売却が難しい場合の対処法と注意点

立地が弱い、需要が少ない、権利関係が複雑などの事情で売却が進まない空き家もあるでしょう。その場合でも「放置」だけは避け、損失を最小限に抑えられる出口戦略考えることが重要です。ここでは売却困難物件の現実的な打ち手と、費用をかける判断のコツを解説します。

(1)地域の買主を探せる「空き家バンク」に登録する

空き家バンクは自治体等が運営し、地域内外の移住者・起業者・近隣住民に物件情報を届けられる仕組みです。一般のポータルサイトでは埋もれやすい地方物件でも、「地域で探している人」に届く可能性があります。

注意点として、空き家バンクは「出せば売れる」制度ではありません。写真、物件の魅力(庭、倉庫、眺望、DIY可など)を丁寧に整え、内覧対応の段取りを作る必要があります。

あまり活発に動いていない自治体だと、制度が形骸化していて、結局長期間手放せないこともありますので注意しましょう。

(2)費用をかけて手放すという選択も検討する

売れない物件は、利益を得るのではなく“負担を最小限に抑える”ことに頭を切り替えましょう。売れない典型例は次のとおりです。

意思決定の軸は「一度の支出で将来の固定費・事故リスク・精神的負担を止められるか」です。

具体的に、

- 年間あたりの維持管理費用(固定資産税・水道光熱費・火災保険料・交通費・管理代行費用等)

- 今後想定される修繕費(雨漏り・倒木・塀の倒壊等)

- 倒壊・火災・近隣トラブルのリスク、起きた時の損害規模

を概算すると、今支出して処分する方が総額で考えると得になることは珍しくありません。

建物を解体しても、再建築不可なら売れない、境界不明のままで国庫帰属の申請が通らない、といったこともあるため、不安な場合は不動産会社や専門家に相談してみましょう。

5. 空き家を手放す際に知っておきたい費用と税金

空き家の処分は「売れた金額」だけで損得が決まりるわけではありません。登記・解体・片付けなどの費用、譲渡所得税の有無、使える特例まで目を配る必要があります。ここでは、空き家を手放す際に発生しやすいコストと、節税に直結する代表的な特例を整理します。

(1)空き家を処分するためにかかる費用の内訳

主な費用は次のとおりです。

- 相続登記費用(登録免許税+司法書士報酬等)

- 測量費用(境界確定測量が必要な場合)

- 残置物処理費(家財、ゴミ、危険物、車両等)

- 解体費用(建物構造、敷地条件、アスベスト有無で変動)

- 不動産仲介手数料(仲介の場合)

- 各種証明書取得費(評価証明、登記事項証明、固定資産税納税通知書等)

- 修繕・草刈り・防犯対策(売却前の最低限の整備)

税金面では、売却益が出れば譲渡所得税がかかります。相続不動産は取得費が不明なことも多く、その場合は概算取得費(売却額の5%)で計算することもあり、税額に影響します。

税金面は、売却前に税理士に相談すると安心です。

(2)使えると節税効果が大きい「3,000万円特別控除」とは

相続した空き家を売却する際、一定要件を満たすと譲渡所得から最大3,000万円を控除できる特例(いわゆる「相続空き家の3,000万円特別控除」)があります。適用できれば税負担が大きく下がるため、売却前に確認しておきましょう。

一般的に問題になりやすいチェックポイントは次のとおりです。個別の状況に応じた判断は、税理士に相談してください。

- 被相続人が一人で住んでいた家か

- 建築時期(旧耐震等の要件)

- 相続後に賃貸していないか等の利用状況

- 売却期限(相続開始からの期間制限)

参考:No.3306 被相続人の居住用財産(空き家)を売ったときの特例|国税庁

6. 空き家を手放すことに関するよくある質問

Q. 家の中に荷物(残置物)が残っていても売却できますか?

A. 売却自体は可能です。仲介による売却(買主が一般の個人となる場合)は、引渡しまでに残置物を撤去する前提で計画しましょう。一方、買取業者や投資家が購入する場合は、残置物をそのままにした状態で売却することも珍しくありません。

Q. 相続登記が完了していませんが、手放すことは可能ですか?

A. 原則として、売却して所有権移転登記を行うには、売主側の名義が相続人へ移っている必要があります。つまり、相続登記未了のままでは、通常の売買決済が進みません。金融機関・司法書士が受け付けないのが一般的です。

実務での一般的な流れは次のとおりです。

- 遺産分割協議や遺言をもとに取得者を確定

- 相続登記で名義を取得者に移転

- そのうえで売却

なお、相続登記は義務化されており、放置すると過料の対象になります。戸籍収集や相続人調査が難航する場合は、弁護士や司法書士に早めに相談しましょう。

Q. 遠方に住んでいて現地に行けない場合でも空き家を手放せますか?

A. 可能です。具体的には次のような方法で売却等の進めます。

| よくある疑問 | 対応方法 |

|---|---|

| 現地に行かずに契約できる? | 持ち回り契約で郵送により契約が可能 |

| 本人確認は必要? | オンライン面談や事前郵送による委任状提出で代替可能 |

| 売買契約書の署名捺印はどうする? | 書類を郵送し、実印・印鑑証明書を添付して返送 |

| 現地確認はどうする? | 不動産会社が現地調査を代行し、写真・報告書で情報共有 |

| 決済日は売主の出席が必須? | 委任状と振込指定により、売主不在での決済は可能 |

もっとも、現地確認を一度もしないまま進めると「境界」「越境」「雨漏り」「近隣関係」などの重要情報が抜け落ちやすい点は否定できませんので、できれば現地に行く時間を設けた方が良いでしょう。

7. まとめ

相続した空き家を手放したいとき、“とりあえず放置“するのは、固定費・増税・賠償リスク等から考えて危険な選択です。

基本は「仲介で売却」を検討し、状況に応じて業者による「直接買取」、売れないなら「空き家バンク」や「無償譲渡」、最終手段として「国庫帰属」や「相続放棄」「有償引き取りサービス」も検討します。

早い段階で動き始めることが、最終的な損失を回避することにも繋がります。お困りの方は、不動産会社・司法書士・税理士・弁護士に相談してみましょう。